実効金利法は超重要な概念です。

ここの理解度は、会計学が好きになれるかどうか、FARに合格するかどうかに相当な影響を及ぼします。

ただ、飲み込みにくい方にとっては最初のうちは悩ましい論点になり得ます。

当サイトでは、よくある解説をやめて、複数ページに分割します。

分かる方は読み進めて頂き、悩ましい方は一つずつゆっくり読んでいって下さい。

実効金利法の概念について

英語表記だとeffective interest

そもそも何に使用するのかというと

会計上の数値を計算するための利率

です。

様々な参考書を読み、問題を解き、試験に合格して、監査実務を経験した私は上記のように理解しています。

実効金利の初学は大体が社債会計からのスタートになります。

社債を例にとっての説明が一番分かりやすいからです。

したがって社債の表面金利との比較で理解していきましょう。

社債の”価格”によって利率は変わる

社債の基本でもお話しした通り、社債は金融商品です。

したがって社債自体の価格は変動します。

同じ金利が貰える社債でも、高い時に買うか安い時に買うかによって投資家にとっての収益率は変わります。

社債を購入する側の投資家の収益率が変化するという事は、社債を発行する側の企業の金利費用負担率、費用が変化するという事です。

社債の価格が安い(投資家にとってお得・企業にとって悲しい)か、

社債の価格が高い(投資家にとって魅力なし・企業にとって喜ばしい)かは

市場金利によって決まります。

例題を通して理解を深めましょう。

例題で見る社債の価格変動

【例題】

KK社が満期1年、利率5%、利払いが年1回の社債を100万円発行した。

市場金利が1%の世界と、10%の世界を想定した場合、

社債発行時の仕訳がどのようになるか。

①市場金利が1%の世界

①市場金利が1%の世界

市場金利とは、無リスク利子率とも呼ばれます。

すごくざっくり言うと、銀行口座に入れているお金に付与される金利と理解して下さい。

社債は金融商品です。

元本保証はなく、元本の変動リスクがあります。

それでも5%の金利が貰えるなら欲しい!

銀行口座に入れておいても1%しか金利を貰えないなら、余ったお金の一部で社債を買おう!

と考える人が増える事は自然ではないでしょうか。

この状況だと、大勢の投資家が「社債、買いたい!」となり、社債の価値は高まります。

銀行金利は1%しかないし、1年で5%の金利が貰えるなら社債欲しい!

銀行金利は1%しかないし、財務健全な当社が5%もの利率の社債を発行したら、100万円以上の資金が集まりそうだ!

KK社の発行した「当初100万円の価値のある社債」に対して、100万円以上の投資家の資金が集まります。

仮に110万円の資金が集まったとしましょう。

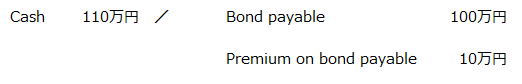

その場合、KK社の仕訳は以下のようになります。

資金調達の為に発行した社債、5年後の満期に返済しなくてはならない義務すなわち負債は100万円であるので、負債の元のポジションであるCr.に100万円を記入します。

Bond payableという勘定科目は社債発行によって発生した負債を意味し、一般的によく使用されますので覚えておいて下さい。

②市場金利が10%の世界

②市場金利が10%の世界

先程の世界とは逆に、銀行口座に入れておくだけで付与される金利が10%あります。

一方で、社債という金融商品を購入して入手できる金利は5%です。

社債は金融商品です。

元本保証はなく、元本の変動リスクがあります。

そのリスクを背負ってもらえる金利は5%です。

銀行口座に入れておくと10%の金利を貰える世界です。

私なら社債は買いませんし、この状況で満期1年5%金利の社債を買う投資家はそんなに数多くはいないと考えることは自然ではないでしょうか。

この状況だと、大多数の投資家が「社債、いらない!」となり、社債の人気はなくなり、社債の価値は低くなります。

銀行金利で10%あるなら、5%の社債を買う必要はないな…

銀行金利が10%で、当社発行社債の金利が5%…

100万円分の社債に対して100万円の資金は集まらなさそうだな…

KK社の発行した「当初100万円の価値のある社債」に対して、100万円に満たない投資家の資金しか集まらなくなります。

仮に90万円の資金しか集まらなかったとしましょう。

その場合、KK社の仕訳は以下のようになります。

資金調達の為に発行した社債、5年後の満期に返済しなくてはならない義務すなわち負債は100万円であるので、負債の元のポジションであるCr.に100万円を記入します。

この点は①の世界でも②の世界でも共通です。

例題と仕訳の解説の前に、

・どちらもBond payableの金額は同じ

・社債発行企業が手に入れるCashの金額が違う

・差額10万円分の勘定科目がある

という点を認識しておいて下さい。

例題と仕訳の解説

上記2パターンの解説を記載します。

①市場金利が1%の世界

①市場金利が1%の世界で、100万円の社債に発行に対して110万円の投資家資金が集まった状況の仕訳はこうでした。

1.資金調達の為に発行した社債、5年後の満期に返済しなくてはならない義務すなわち負債は100万円であるので、負債の元のポジションであるCr.に100万円を記入します。

2.社債発行によって集まった投資家の資金は110万円であり、KK社は社債発行によって110万円の現金すなわち資産を手に入れます。

したがって資産の元のポジションであるDr.に110万円を記入します。

このケースではKK社の意志によらず世間の動きによって、KK社は本来手に入れるはずだった100万円より10万円多い110万円を手に入れました。

KK社にとってこれは喜ばしい事です。

3.この喜ばしさを表現する勘定科目、”Premium on bond payable”という名称で計上します。資産と負債の差額10万円分を記入します。

この呼び名は”Bond premium”や”Premium”と呼ばれる事もあります。

解説は後になりますが、先に分類をお伝えしますと、

このPremium on bond payableは負債です。

②市場金利が10%の世界

②市場金利が10%の世界で、100万円の社債に発行に対して90万円の投資家資金が集まった状況の仕訳はこうでした。

1.資金調達の為に発行した社債、5年後の満期に返済しなくてはならない義務すなわち負債は100万円であるので、負債の元のポジションであるCr.に100万円を記入します。

2.社債発行によって集まった投資家の資金は90万円であり、KK社は社債発行によって90万円の現金すなわち資産を手に入れます。

したがって資産の元のポジションであるDr.に90万円を記入します。

このケースではKK社の意志によらず世間の動きによって、KK社は本来手に入れるはずだった100万円より10万円少ない90万円を手に入れました。

KK社にとってこれは悲しい事です。

3.この悲しさを表現する勘定科目、”Discount on bond payable”という名称で計上します。資産と負債の差額10万円分を記入します。

この呼び名は”Bond discount”や”discount”と呼ばれる事もあります。

解説は後になりますが、先に分類をお伝えしますと、

このDiscount on bond payableは負債のマイナスです。

つまり元のポジションとしては右側、Dr.側になります。

どちらのパターンでも10万円分の差額が発生しました。

この差額こそが社債発行差金です。

社債発行差金の補足解説

Premiumは喜ばしい、Discountは悲しいという表現をしました。

まず大前提ですが、社債発行差金を細かく聞いてくる問題は出ません。

他の科目の勉強等で忙しい方は

1.企業が負担する負債、社債当初発行金額の100万円をCr.に記入

2.実際に手に入れた資産、Cash金額をDr.に記入

3.簿記の大前提である貸借一致の原則を満たすための差額金額をDr.かCr.の適切な箇所に記入

以上でOKです。

ここから先は私のように、

初めての勘定科目に出会った時に、元のポジションを覚えるために

この勘定科目は資産か負債か純資産か、費用か収益か、がとても気になる

方向けの内容になります。

社債発行差金Premiumの場合

Premium on bond payableは負債です。

喜ばしいのに負債なの?と思うかもしれませんが、

Premiumの性格を考えた時に、「前受収益」に近い性格なんですね。

前受収益とはいわゆる「顧客による先払い」です。

会計では「義務を果たし、対価を受け取る」という2点を満たして初めて取引が成立します。

なので前受収益のような顧客による先払いでは、まだ企業側は義務を果たしていません。

義務を果たすまでは収益ではなく負債として計上します。

社債発行時における義務とは、満期を迎え投資家に当初資金を返却する事です。

1年後の100万円の返済義務があるのに実際には1年後110万円を返済しなくてはならない、という事です。

差額10万円分がKK社が追加で負担する義務になります。

社債発行差金Discountの場合

Discount on bond payableは負債のマイナスです。

単純に負債であるPremiumの逆、という事です。

満期時の返済義務金額は本来100万円のはずですが、このパターンで満期時にKK社が負担する金額は90万円です。

10万円分満期時の負担が減る、つまり負債が減るので負債のマイナスという事になります。

例題を通して、利率はどう変化したか

例題と解説の読破、お疲れ様でした。

では実際、この例題の状況で利率はどう違うかまとめていきましょう。

①市場金利が1%の世界

発行時の条件は1年満期、金利5%、社債発行価格100万円でした。

その状況で実際に集まった資金は110万円と仮定しました。

表面金利:(100万円×5%)÷ 100万円 = 5%

実効金利:(100万円×5%)÷ 110万円 ≒ 4.55%

上記を見ての通り、元の契約条件では社債発行時の条件である100万円で全てが計算されています。これが表面金利です。

しかし、実際には110万円が集まりました。

このときの10万円分はPremiumという負債であり、Bond payableには含まれません。

したがって金利額は110万円×5%とはなりません。

あくまでも金利額は当初契約時の数値である100万円の5%です。

この一連の流れにより、表面金利と実効金利に差が発生します。

②市場金利が10%の世界

発行時の条件は1年満期、金利5%、社債発行価格100万円でした。

その状況で実際に集まった資金は90万円と仮定しました。

表面金利:(100万円×5%)÷ 100万円 = 5%

実効金利:(100万円×5%)÷ 90万円 ≒ 5.55%

上記を見ての通り、元の契約条件では社債発行時の条件である100万円で全てが計算されています。これが表面金利です。

しかし、実際には90万円が集まりました。

このときの10万円分はDiscountという負債のマイナスであり、Bond payableには含まれません。

したがって金利額は90万円×5%とはなりません。

あくまでも金利額は当初契約時の数値である100万円の5%です。

この一連の流れにより、表面金利と実効金利に差が発生します。

青文字が表面金利、赤と黄色が実際の金利です。

実効金利のイメージを持って頂きやすくするため、このページでは実効金利と実際の金利を同じ意味にするように例題を設定しました。

次回以降、「実効金利は、会計上の数値を計算するための利率」と呼ばれる所以について深堀していきましょう。

このページでの解説の注意点

ここではあくまでわかりやすく解説するために、実効金利の計算がシンプルになっています。

シンプルにするために、社債の満期を1年と仮定しました。

実際の問題で、社債満期1年はまず出てこなく、大体は満期2年以上、多いのは満期5年か満期10年パターンです。

何が変わるでしょうか。

現在価値の概念が絡みます。

現在価値とは1年以上将来の数値を算出する為の計算です。

よろしければこちらも合わせてご覧ください。→公正価値と現在価値

したがって実際の問題で実効金利を計算するには

1.(毎期発生する金利分の現在価値+満期時の償還金額の現在価値)=発行時の入金額

2.(問題で与えられる実行利率×1.で計算した発行時の入金額)=実効金利

というステップを踏む必要があります。

実効金利に慣れるには問題を解き、上記2ステップに慣れる事が一番ですが、

まずは大元の理解の為、当ページを作成しました。

引き続き、その②へ続きます。

→現在作成中です!