英語で言うと、Bank reconciliationとなります。

外資系経理の方では「バンクレック」の愛称でお馴染みでしょう。

FARの勉強は流動資産から始まる事が多いですが、個人的に流動資産の勉強で大きな壁となったのがこの銀行勘定調整表です。

しかしながら、苦悩の末、どのような問題でも対応出来る方法を発見しました。

このページでは、私が発見した銀行勘定調整表の攻略法を記載しております。

未達預金?未取立小切手?どっちがどっちだっけ?

よくある悩みも問題を通して解説していますので、是非ご覧ください。

銀行勘定調整表とは

現金の移動を記録するツールには「企業が自分で管理する帳簿」と「銀行側が管理する記録」の2種類があります。

個人レベルで言うと「家計簿」と「預金通帳」をイメージして下さい。

法人にとっての「家計簿」と「預金通帳」、実務でズレる事はまずありませんが、試験ではよくズレます。

(正確には実務でズレない理由としては各企業の経理部署が調整をしているからなのです。経理実務担当者が銀行勘定調整表問題が得意な理由はここにあります)

ズレる原因は以下の理由によるのですが、企業残高「家計簿」と銀行残高「預金通帳」のズレを調整するのが銀行勘定調整表(Bank reconciliation)の役割です。

こういったズレに対して企業側、銀行側の帳簿に修正を加えて両者の期末残高を一致させる事が銀行勘定調整表の問題のパターンです。

よく理解出来ていなかった私は、そのまま暗記しようとし、無理矢理語呂合わせを作って丸暗記していました。

という具合です笑

結果、これは無茶でした。

そこで以下方法を思いつき、練習問題を解きまくりました。

以下方法で全て対応出来ましたので、是非マスターして下さい。

銀行勘定調整表の攻略

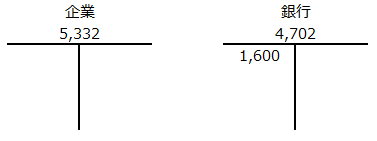

その方法は「企業側・銀行側それぞれのT字勘定を作成し、問題文に沿って記入していく」といった手法です。

T字勘定とは大文字Tを書き、Dr項目は左へ、Cr項目は右へと記入する簿記界のメモみたいなものです。

簿記3級以上の会計学学習者にとってはお馴染みですし、監査実務でも頻繁に使用しますし、経理部署の方も実務で使用する機会があるのではないでしょうか。

T字勘定を具体的にどのように使用するかも含めて練習問題を作成したので解いてみましょう。

例題

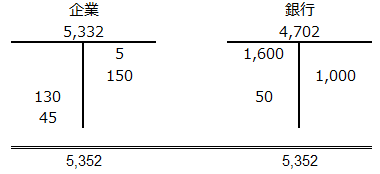

2020年3月期末時点、企業帳簿の現金残高は5,332、銀行残高は4,702であった。

相違の要因は以下による。

①期末日時点でのdeposit in transit(未達預金)が1,600

②期末日時点でのoutstanding(未決済小切手)が1,000

③銀行側のミスで銀行残高が50過少に記載されていた。

④銀行の手数料として5引き落とされていた。

⑤150分の小切手がNot Sufficient Fund(預金不足小切手)として銀行より返却された。

⑥銀行残高を見ると受取手形が130回収されていた。

⑦銀行に預けた594の小切手を、帳簿上では549と記載していた事が判明した。

解き方のコツ

では解いていきましょう。

まず問題文①~⑦を見てみて下さい。

私は、この問題が本当に苦手でした。昔の学力では自分が書いた文章ながら意味がよく分かっていなかっと思います。

なのでまず、ストーリーを追いかけていきましょう。

その前に以下の大前提を脳に叩き込んで下さい。

この「企業か銀行、どちらかが〇か✕かはっきりしている」という鉄則が攻略法の鍵です。

でも〇か✕の基準って何ですか?それが分からんから苦労しているのに・・・

どちらが〇か✕か、それは会計のルールに沿ってるか沿っていないかです。

他のページでも何度か言っていると思いますが、

この2点が銀行勘定調整表では顕著に表れます。

それでは例題を解説していきます。

解説

deposit in transit (未達預金)

①未達預金とは小切手(手形)のページでも説明した通り、「貰えるものがまだ来ていない」状態です。

「貰えるものがまだ来ていない」ってどんな場合でしょうか。

例として、企業が顧客に商品を販売してお金を頂く、というストーリーを想像して下さい。

いわゆる売上ですね。

今このページを編集している2021年現在の米国会計基準では売上の認識基準が定められています。

five step approachです。

①契約の識別、②義務の特定、③価格決定、④価格配分、⑤義務からの解放

この5要件を満たして初めて売手側は売上を認識できるのでした。

さて、「貰えるもの(お金)がまだ来ていない」状態ですが、「貰えるもの」という書き方から分かるように⑤義務からの解放は済んでいる状態です。

つまり仕訳としては

(Dr.) Account Receivable 1,600 / (Cr.) Revenue 1,600

という状態で着金次第

(Dr.) Cash 1,600 / (Cr.) Account Receivable 1,600

となりますね。

後者の仕訳は結局「資産(現金)/資産(売掛金)」と資産項目の入れ替わりなだけであるため、

(Dr.) Account Receivable 1,600 / (Cr.) Revenue 1,600

の仕訳が切られている時点で企業は貰えるものと判断していると考えられ、現金受領として認識済であるといえます。

時間の問題で手元に届いていないだけであって、この後現金が振り込まれてくる可能性はprobableであると言えますよね。

どこかでも記載していると思いますが

という基本ルールがあります。

これらの流れをまとめると、普通の企業が普通に売上を計上する状況で後日入金されてくる可能性と入金されない可能性、一般的には入金されてくる可能性が80%以上あると言って差し支えないですよね。

ということから、企業と銀行、どちらが〇か✕か、

会計学において未達預金は資産として計上すべき、がルールであり、通常企業はこのケースで既に計上済です。

また、銀行としては実際の入出金(キャッシュフロー)以外に記帳するタイミングはありません。

私たちの通帳の預金額が引き出してないのに、引き落とされてないのに、少なくなっていたら大問題ですよね。

という事からも銀行が未達預金を認識する事は無理、そして会計上未達預金は資産計上するべき性質、なので

「銀行側に1,600の現金を追加する」が正解になります。

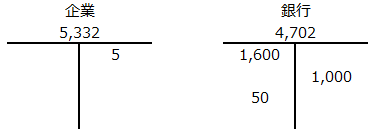

この図がT字勘定です。

銀行側に資産計上するので、銀行T字勘定の左側(Dr側)に1,600を記入します。

outstanding(未決済小切手)

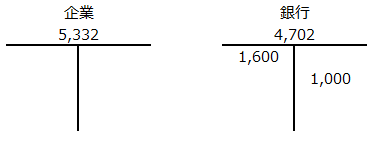

②未決済小切手1,000、小切手で説明した通り、

「送った(支払った)ものが残ってる」状態です。

具体例として、給料支払いで説明します。

25日払いを採用している場合、毎月25日に企業は労働者に給料を支払います。

当該支払日が平日以外、例えば25日(土)の月を例にすると、給料の支払いは前営業日の24日(金)もしくは後営業日の27日(月)になります。

outstandingは後者、27日(月)支払の場合に於ける企業から見た『25日(土)&26日(日)』時点の状態を示しています。

イメージ出来ますでしょうか。

24日(金)の時点で、「26日(月)に給料支払いを実行する」と決まっています。

支払いが急遽キャンセルされる事はよっぽどの緊急事態以外ないでしょう。皆様も勤め先からの給料支払いがキャンセルされたケースはほぼ経験ないことかと思います。

そして、会計学はprobableで計上する、という原則があるので25日(土)&26日(日)時点で企業に「送った(支払った)ものが残っている」状態はoutstanding(未決済小切手)です。

企業は支払済と判断しているが実際の出金はまだなされていない。(25日(土)&26日(日))

そして通常は支払をキャンセルする理由はないので、

「まだ出金を認識していない側(銀行側)に出金を追加する」という修正になります。

企業は取引先とメール電話等でやり取りする事が普通ですが、

銀行としては実際の現金の出入りがないと認識できません。

従ってこのケースでは「銀行側に1,000の出金(cashの減少、Cr.cash)を追加する」が正解になります。

error(ミス)

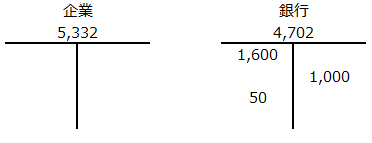

③銀行側のミスで銀行残高が50過少に記載されていた。

企業が銀行残高を受領して確認した時点で、もう既に間違った銀行残高になっています。

従ってこのミスは銀行単独のミスであるので銀行側を調整します。

ここはイメージが付きやすいかと思いますが、間違った側を修正するだけでOKです。

今回のミスの内容は「銀行側」の「過少記載」なので、「銀行側」に「cash増額」仕訳を切り、本来あるべき状態へと戻します。

追加修正は以下のように銀行側Dr.cash50の記載になります。

fee(手数料)

④銀行の手数料として5引き落とされていた。

銀行から見て手数料は正当な報酬であり、問題文を見る限り誤ってはいなさそうです。

(試験で銀行側の不当な手数料請求のパターンは特殊過ぎてまず出題されません)

よって銀行側の修正は不要です。

さらに問題文からして企業はまだ手数料引き落としを認識していないと読み取れます。

従って手数料と出てきた場合には「企業側に手数料負担を記載する」となります。

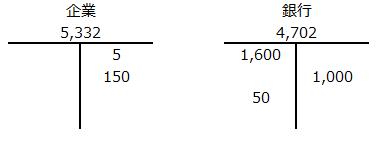

このケースでは「企業側にCr.cash5」を記載します。

Not Sufficient Fund(預金不足小切手)

⑤150の小切手がNot Sufficient Fund(預金不足小切手)として銀行より返却された。

Not Sufficient Fund(預金不足小切手)はよく出題されます。

NSFと略される事も多いので、慣れておきましょう。

預金不足小切手も小切手で説明した通りです。

相手の当座預金から企業側の銀行が小切手の額面代金を引き落とそうとしたものの、

相手の当座預金に額面代金が入っていなかったため引き落とせませんでした、という流れが預金不足小切手です。

あなたを企業として例を書きます。

●あなた(企業)は某株式会社に商品を販売しました。対価として某株式会社が振り出した小切手を受け取りました。

●翌日、あなた(企業)は受領した小切手を現金化するため、銀行に持ち込みました。

●後日、銀行が小切手の代金を某株式会社の当座預金へ照会しに行きますが某株式会社の当座預金残高は0であった為、NSFであると判明しました。

上記赤枠内がNSFの流れです。

上記ストーリーから、銀行が先に預金不足を認識して、その後に企業がNSFの事実を知る、という流れになります。

銀行はあるべき修正を理解しているが、企業はまだ150を貰えるつもりで帳簿で150の現金受領を認識しています。問題文にもある通り、銀行がNSFの事実を教えてくれていますので当然銀行の仕訳が正しくなります。

従ってこのケースでは「企業から150の現金を減らす(Cr.cash150)」修正になります。

小切手・手形の受領

⑥銀行残高を見ると受取手形が130回収されていた。

手形も小切手と同様であると認識して頂いて問題ないです。

(理解のため相違を説明すると、小切手はいつでも換金できますが、手形は換金日が指定されています。詳しくは→小切手)

このストーリーでも⑤のNSFと同じく銀行が先に認識し、企業は後から知ります。

銀行側は正しい仕訳を認識した後に企業へ通知しているので上記⑤のNSFと同様にこのケースでも

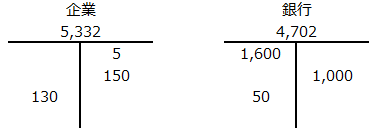

「企業が現金130追加する(Dr.cash130)」

という修正になります。

error(誤記載)

⑦銀行に預けた594の小切手を、帳簿上では549と記載していた事が判明した。

このストーリーは企業側が預け、記帳し、間違っていたという流れです。

企業側が内部処理の過程で勝手に間違えただけなので銀行は登場しません。

誤った数値549から正しい数値594に修正します。

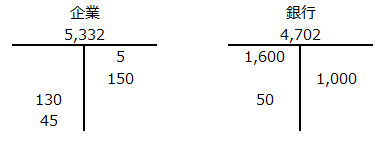

今回のケースでは549と594の差額45(Dr.cash45)を追加する修正になります。

※慣れないうちは

(1)間違えてDr.cash549と記載した分を取り消すためにCr.cash549を記載し、

(2)本来の計上Dr.cash594を記載する

という書き方の方がミスが少ないかと思います。

修正が正しいかの検算

これで修正は完了です。

最後に企業側、銀行側の調整後残高を検算しましょう。

企業側:5,332ー5ー150+130+45=5,352

銀行側:4,702-1,000+1,600+50=5,352

両者共に5,352で一致しました。

この一致を以て銀行勘定調整は完了です。お疲れ様でした。

最後に

慣れないうちは大変かもしれませんが、このやり方がベストだと思っています。

米国公認会計士(USCPA)試験だけではなく、

日本公認会計士試験で銀行勘定調整の問題が登場した時もこれでバッチリ解けます。

これをしっかりと叩き込み、問題を解いていけば銀行勘定調整表が得意分野になるかと思います。

是非マスターしてください!