マクロ経済学の第2のテーマである貨幣の流動性選好について簡潔にまとめておきます。

ポイントは利子率と貨幣の需要量です。

資産の3つのテーマ

数式で見てきたGDP等は財市場と呼ばれる市場の話でした。

(リンクはこちら→数式で見るGDP)

ここでのテーマは資産市場と呼べれるまた別の市場の話になります。

市場は違いますが、どちらも同じ経済学に繋がっていきます。

(私の初学時にはここが曖昧で理解が進みませんでした)

資産市場は「貨幣」と「債券」で構成されており、両者はトレードオフの関係です。

すなわち、資産市場世界の総物量は一定であり、貨幣が増えると債券が減り、貨幣が減ると債券が増えるという関係になっています。

資産に求められる3つのテーマというものがあります。

・収益性(profitability)・・・その資産がどれだけ稼ぐ力を持っているか

・リスク(risk)・・・収益の見込金額のばらつきが大きいとハイリスク

・流動性(liquidity)・・・支払必要時等にどれだけすぐに現金化できるか

話が逸れますが、経済学だけでなく、例えば現実世界で投資運用を考慮する時にも上記3つのテーマが非常に重要になります。覚えておくと色々と役に立ちます。

貨幣は現金なので、収益性はゼロであり、上記説明よりリスクもゼロ、同様に上記説明より流動性は100%です。

債券は金融商品なので、収益性が存在し、リスクも存在し、投資終了時に現金に換える必要があるので流動性リスクも存在します。

保有資産を現金100%にすると安全ですが全く稼げないので、経済学の世界では現金と債券を組み合わせて、収益性と安全性のバランスを取ります。

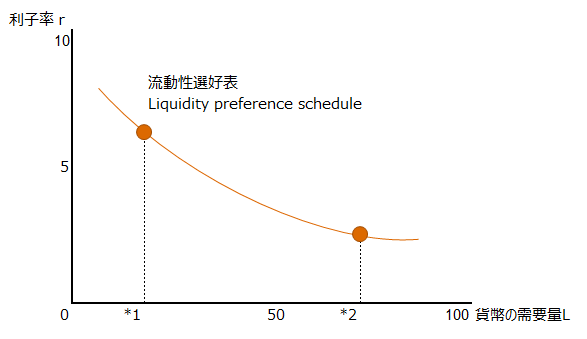

この関係をグラフで表すと、以下のようになります。

需要関数に似た右肩下がりの曲線になります。

縦軸に利子率、横軸に貨幣量(需要量)を取ります。

縦軸は金額に関わる項目になるので、数量ではない利子率が縦軸になります。

縦軸=金額、これは試験テクニックです。

利子率が高いと、貨幣の需要量が少なくなり、

利子率が低いと、貨幣の需要量が大きくなる。

という事を示しています。

貨幣の需要量という単語が分かり辛いと思うので補足します。

このグラフは、資産市場を表しています。

資産市場はこのページで説明してきた通り、貨幣(現金)と債券のトレードオフの世界です。

ここでいう貨幣(現金)は、財布に入っているような現金を想像してください。

利子率が高い時には、手元現金で保有するより、利子が付く状態で保管しておいた方がお得ですよね。

イメージとしては「世の中の利子が高いみたいだから、手元現金で持っていてももったいないな。手元現金を利子が付く債券に換えておこう」という思考になります。

利子が高いのなら手元現金を多くするのはもったいない!金利が貰える債券を購入しよう!

利子率が低い時には、債券に換えておこうとはならないでしょう。

イメージとしては「利子率が低いから、わざわざリスクがある債券に換えなくてもリスクゼロの現金のままにしておこう」という思考になります。

利子率が低いのなら無理に債券を購入する必要はないな…

有事の際に何かと便利な手元現金のまま保有しよう。

上記グラフの*1から*2への動きを見てみましょう。

丁度、2つのオレンジの点の動きになります。

*1の方が利子率が高いです。従って*2と比べて債券需要が高くなっているため、*2と比べて貨幣の需要量が少なくなっています。

*1から*2に移行するに連れて、縦軸の利子率が下がっていき、「利子率が低いなら現金にしておこうか」という思考になり、横軸の貨幣の需要量が増加していくという流れになっています。

金融政策

上記で述べた貨幣の流動性選好が試験で関わってくるのは、金融政策です。

簡潔に言うと、中央銀行が利子率と貨幣供給量を調節して経済状況を調整します。

中央銀行とは各国家の通貨を発行し、政府資金を管理する機関の事です。

日本だと日本銀行、米国だとFRB(Federal Reserve Board)が中央銀行です。

米国公認会計士(USCPA)試験なので、試験に登場する中央銀行はFRBです。

FRBの役割は試験上だと以下3点になります。

・公開市場操作

・法定準備率

・基準割引率、基準貸付利率の変更

公開市場操作

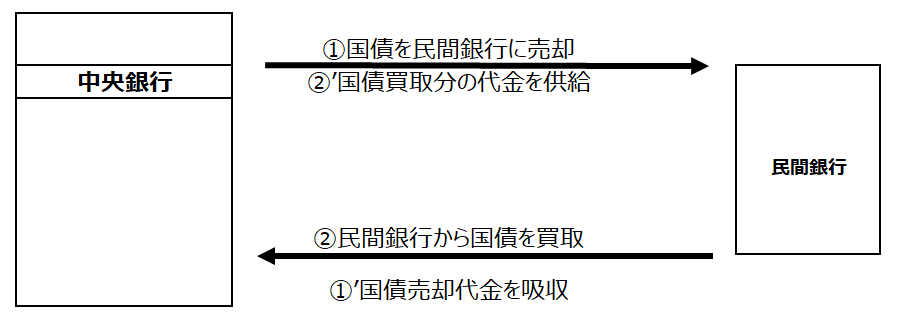

FRBが保有する債券(米国国債)を市場(民間銀行)に売却or市場(民間銀行)から買付を実施する事で市場の貨幣供給量を調整します。

社債の項目でも触れましたが、債券は金融商品であるのでFRBが債券を売却する事で市場に溢れる貨幣をFRBが吸収します。

買付の場合は逆に、民間銀行が保有する金融商品を現金で買い取るので、市場に貨幣が供給される事になります。

前者の吸収を売りオペ、後者の買付を買いオペと呼びます。

売りオペによって民間経済は縮小し、買いオペによって民間経済は拡大します。

経済を引き締めたいときは売りオペ、経済を拡大させたいときは買いオペです。

イメージとしては下記図①と①’が売りオペ、②と②’が買いオペです。

公開市場操作は試験でもよく登場するので、中央銀行と民間銀行が保有する債券(金融商品)が売買される事で、どちらに現金が渡るか、という点を理解しましょう。

法定準備率

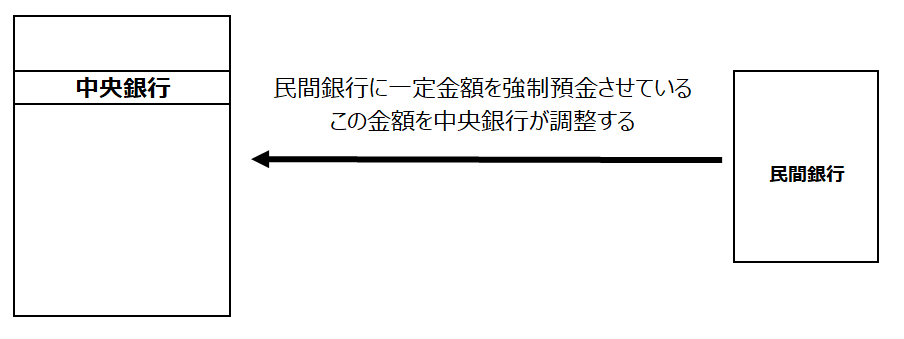

法律上、民間銀行は中央銀行に一定の自己資金を強制預金させられます。

この民間銀行の強制預金量を調整する事が法定準備率の操作です。

法定準備率が上昇すれば、民間銀行はその分本業に使える資金が減少するので経済は縮小します。

逆に法定準備率が減少すれば、民間銀行はその分本業に使える資金が増加するので経済は拡大します。

図にすると下記のようなイメージです。

この法定準備率も試験によく登場します。

基準割引率、基準貸付利率の変更

中央銀行が民間銀行に資金を貸し出す際の利率の調整です。

昔は「公定歩合」と呼ばれていましたが、日本に於いては2006年以降「基準割引率、基準貸付利率」と呼ばれるようになりました。

現実世界に於いて、基準割引率基準貸付利率(中央銀行→民間銀行の貸付利率)が変更される事はあまり多くないです。(大掛かりであるため)

金融機関間の貸付利率であるFF金利(Federal Fund rate)の調整がなされる事が多いです。(民間銀行→民間銀行の貸付利率、公定歩合よりは機動的に実施できるため)

FF金利は日本ではコールレート等と呼ばれます。

現実世界の米国金融政策の柱はこのFF金利調整です。

歴代FRB議長はこのFF金利を調整してきました。今もこれからも実施するでしょう。

トランプ大統領が就任直後から一貫してFRBによるFF金利調整(当時は利上げ)を批判してきた事も有名です。

まとめ

・貨幣(手元現金)で持つか、債券(金融商品)で持つか、利子率が決める。

・金融政策は中央銀行(FRB)が実施する

・主な金融政策は3つ

・国債の売買、法定準備率の操作、FF金利の調整

このページでは上記4点のまとめが理解出来れば完璧です。

それでは次回の記事でお会いしましょう。